انتخابات ایالات متحده، نشست فدرال رزرو، و هفته ی پرتلاطم بازارهای مالی

- تحلیل فارکس

- کالج پیپس

- 11 دقیقه

انتخابات ایالات متحده، نشست فدرال رزرو، و هفته ی پرتلاطم بازارهای مالی

هفته آینده، انتخابات ریاست جمهوری ایالات متحده و نشست سیاست پولی فدرال رزرو، نوسانات احتمالی بازار را به همراه خواهد داشت. نظرسنجی ها نشان می دهد که رقابت تنگاتنگی بین دونالد ترامپ و کامالا هریس وجود دارد، در حالی که فدرال رزرو ممکن است در بحبوحه داده های اقتصادی قوی و درآمدهای مختلط شرکت ها، نرخ بهره را 25 واحد کاهش دهد.

رویدادهای بالقوه محرک بازار در هفته آینده، خیلی زیاد هستند، آمریکایی ها به رئیس جمهور بعدی خود رأی می دهند و فدرال رزرو بینش بیشتری در مورد مسیر نرخ های بهره در نشست سیاست پولی خود ارائه می دهد.

انتخابات ایالات متحده

رای گیری 5 نوامبر چرخه انتخاباتی را به اوج می رساند که کشور را کاملا در خود درگیر کرده و جرقه هایی از آن در گوشه و کنار بازارهای مالی به چشم می خورد. مجموعه ای از تغییرات قیمت دارایی ها در مارکت ایجاد شده است که منعکس کننده این احساس است که دونالد ترامپ جمهوری خواه در رقابت خود با کامالا هریس دموکرات برای ریاست جمهوری ایالات متحده شتاب بیشتری دارد.

این معاملات شامل افزایش دلار آمریکا و فروش اوراق خزانه است که احتمالاً ناشی از داده های اقتصادی قوی است. همچنین افزایش بیت کوین که به دلیل امید به اینکه ترامپ مقررات زدایی از صنعت کریپتو را برخواهد انگیخت.

با این حال، نظرسنجی ها همچنان در بن بست باقی مانده اند و نظرات متمایل به ترامپ در پایان هفته در حال کاهش است. برخی از سرمایه گذاران انتظار دارند بدون توجه به نتیجه، نوسانات آرا هفته آینده بازار را همراهی کند.

والتر تاد، مدیر ارشد سرمایه گذاری در گرین وود کپیتال می گوید: در هر دو سناریو، به نظر می رسد که ریسک کوتاه مدتی وجود دارد.

تاد گفت که پیروزی جمهوریخواهان میتواند یک رویداد «خبر فروش» باشد که جرقهای برای کسب سود در معاملات ترامپ ایجاد کند. او گفت که یک برد توسط هریس می تواند جرقه گشایشی جدی تر باشد.

کنترل کنگره نیز با رای روز سهشنبه مشخص میشود و دغدغه دیگری برای سرمایهگذاران ایجاد میکند، زیرا آنها بررسی میکنند که چگونه نتایج سیاسی مختلف میتواند بر داراییها در بلندمدت تأثیر بگذارد و این دو نامزد مسیرهای کاملاً متفاوتی را برای اقتصاد ایالات متحده ارائه میکنند.

برای مثال، این انتظار که ترامپ به دنبال کاهش مقررات باشد به نفع بانکها است، در حالی که تعرفههای بالاتر میتواند به نفع شرکتهای داخلی متمرکز باشد و در عین حال پتانسیل نوسان در بازارهای گستردهتر را افزایش دهد. به گفته تحلیلگران، انتظارات از حمایت بیشتر هریس از ابتکارات انرژی پاک به این معنی است که ذخایر انرژی خورشیدی و سایر انرژی های تجدیدپذیر ممکن است در صورت برتری او افزایش یابد. سرمایه گذاران همچنین نسبت به نوسانات نتیجه انتخاباتی که به دلیل نزدیک بودن رقابت مشخص نیست یا توسط یکی از احزاب مورد رقابت قرار می گیرد، محتاط هستند. در سال 2020، ترامپ تلاش کرد تا نتایج شکست خود را به رئیس جمهور جو بایدن باطل کند و ادعا کرد که این نتیجه حاصل تقلب در رأی چندین ایالت است. رابرت پاولیک، مدیر ارشد پورتفولیو در داکوتا ولث، گفت: «بازار در دوران ترامپ خوب بود. در دوران هریس هم می تواند خوب عمل کند. ما فقط به وضوح نیاز داریم!»

ایالات متحده (USD)

- وضعیت اقتصادی:

اقتصاد آمریکا با نرخ بیکاری ثابت در ۴.۱٪ و رشد GDP در سهماهه سوم با نرخ ۲.۸٪، همچنان رشد پایداری دارد. با این حال، فشار تورمی کاهش یافته و بهرهوری نیروی کار بهبود یافته است. - تقویم هفتگی:

- سهشنبه: ISM خدمات (پیشبینی ۵۳.۵)

- شاخص ISM خدمات (اکتبر) – ایالات متحده:

این شاخص نشاندهنده عملکرد بخش خدمات است و انتظار میرود در ماه اکتبر به ۵۳.۵ کاهش یابد (مقدار قبلی ۵۴.۹). این کاهش ممکن است حاکی از آن باشد که سرعت رشد در بخش خدمات کمی کند شده است، اما همچنان در محدوده رشد (بالای ۵۰) قرار دارد. اگر این شاخص کمتر از حد انتظار باشد، میتواند به کاهش نرخ بهره توسط FOMC در روزهای آتی وزن بیشتری بدهد و موجب کاهش نرخ دلار شود.

- شاخص ISM خدمات (اکتبر) – ایالات متحده:

- چهارشنبه: نشست FOMC و تصمیمگیری در مورد نرخ بهره (پیشبینی کاهش ۲۵ واحدی)

- تصمیمگیری در مورد نرخ بهره بانک مرکزی ایالات متحده (FOMC):

این نشست FOMC بسیار مهم است، چرا که احتمال میرود بانک مرکزی آمریکا نرخ بهره را ۲۵ واحد کاهش داده و از 5% به محدوده ۴.۵٪ تا ۴.۷۵٪ برساند. این کاهش نشاندهنده ادامه سیاستهای تسهیلی خواهد بود که برای تحریک رشد اقتصادی و کاهش فشارهای تورمی اتخاذ میشود. کاهش نرخ بهره میتواند باعث افزایش شاخصهای بورس آمریکا و کاهش نرخ دلار شود.

- تصمیمگیری در مورد نرخ بهره بانک مرکزی ایالات متحده (FOMC):

- پنجشنبه: بهرهوری نیروی کار و هزینه واحد نیروی کار (پیشبینی رشد ۲.۸٪ بهرهوری و ۰.۹٪ هزینهها)

- بهرهوری نیروی کار و هزینههای واحد نیروی کار (سهماهه سوم):

پیشبینی میشود که بهرهوری نیروی کار در سهماهه سوم با نرخ سالانه ۲.۸٪ رشد کند، در حالی که هزینههای واحد نیروی کار ۰.۹٪ افزایش یابد. این آمار نشان میدهد که رشد هزینههای نیروی کار در سطحی قابل قبول و منطبق با اهداف تورمی فدرال رزرو است. این شاخصها میتوانند به بانک مرکزی آمریکا در تعیین سیاستهای آینده کمک کنند.

- بهرهوری نیروی کار و هزینههای واحد نیروی کار (سهماهه سوم):

- جمعه: شاخص اعتماد مصرفکننده دانشگاه میشیگان

- شاخص احساس مصرفکننده دانشگاه میشیگان (اکتبر):

این شاخص به اندازهگیری میزان اعتماد مصرفکنندگان به اقتصاد میپردازد. انتظار میرود که این شاخص در حدود ۷۰.۵ باشد، که نسبت به ماه قبل اندکی بهبود یافته است. افزایش این شاخص میتواند نشاندهنده بهبود نگرش مصرفکنندگان به اقتصاد باشد و میتواند از ارزش دلار حمایت کند.

- شاخص احساس مصرفکننده دانشگاه میشیگان (اکتبر):

- سهشنبه: ISM خدمات (پیشبینی ۵۳.۵)

- قدرت ارز (USD):

این هفته کاهش احتمالی نرخ بهره میتواند دلار را ضعیفتر کند، هرچند دادههای قویتر از انتظارات ممکن است تا حدی از قدرت دلار حمایت کنند.

ناحیه یورو (EUR)

- وضعیت اقتصادی:

منطقه یورو با رشد ۰.۴٪ فصلی GDP و تورم 1.۷٪ سالانه اگرچه به نظر می رسد بر تورم غلبه کرده است و با نشانههایی از کاهش رشد اقتصادی نیز مواجه است به همین علت می توان انتظار داشت که بانک مرکزی همچنان بر سیاستهای انبساطی تاکید داشته باشند. - تقویم هفتگی:

- دوشنبه: انتشار PMI (تولید) فاینال منطقه یورو را داریم که انتظار می رود اسپانیا و ایتالیا اندکی بهبود داشته باشد ، ولی بقیه کشورها ثابت بمانند.

- چهارشنبه: انتشار PMI (خدمات) فاینال منطقه یورو را داریم که انتظار می رود تقریبا همه کشورها اندکی ضعیف شوند یا ثابت بمانند.

- چهارشنبه PPI منتشر می شود: انتظار می رود در بعد ماهیانه از 0.6 به – 0.5 کاهش یابد.

- بقیه دیتاهای هفته چندان اهمیت ویژه ای ندارند و در مارکت نمی توانند تاثیرگذار باشند.

- قدرت ارز (EUR):

اگر PMI ها بیشتر از حد انتظار باشد، میتواند کمی از یورو حمایت کند. در غیر این صورت، انتظار تداوم کاهش تدریجی یورو وجود دارد.

انگلستان (GBP)

- وضعیت اقتصادی:

اقتصاد انگلستان با رشد اقتصادی نسبتاً پایدار و نرخ تورم بالای بخش خدمات، همچنان با فشارهایی برای کاهش نرخ بهره مواجه است. - تقویم هفتگی:

- پنجشنبه: تصمیمگیری در مورد نرخ بهره بانک مرکزی انگلستان (پیشبینی کاهش ۲۵ واحدی)

- تصمیمگیری در مورد نرخ بهره بانک مرکزی بریتانیا (BoE):

انتظار میرود بانک مرکزی بریتانیا نرخ بهره خود را ۲۵ واحد کاهش دهد و به ۴.۷۵٪ برساند. این اقدام میتواند به کاهش هزینههای استقراض کمک کند، اما بانک مرکزی احتمالاً در مورد سرعت کاهش نرخ بهره محتاط خواهد بود، چرا که تورم خدمات همچنان بالاست. کاهش نرخ بهره ممکن است ارزش پوند بریتانیا را کاهش دهد و به نفع بازارهای سهام محلی باشد. - احتمالا آرای کمیته MPC در مورد نرخ رسمی بانک هم اهمیت داشته باشد. لذا معامله گران به آرا و همچنین جزئیات بیانیه هم توجه خواهند کرد.

- قدرت ارز (GBP):

کاهش نرخ بهره میتواند موجب ضعف پوند شود، اما اگر بانک مرکزی مواضع محافظهکارانهتری اتخاذ کند، GBP ممکن است تا حدی تثبیت شود.

کانادا (CAD)

- وضعیت اقتصادی:

اقتصاد کانادا با چالشهایی از جمله رشد آهسته و نرخ بهرههای بالا مواجه است. بازار مسکن و قیمت کالاها نقش عمدهای در این اقتصاد دارند. در حال حاضر بانک کانادا توانسته با بیشترین سرعت کاهش نرخ بهره جایگاه خود را به عنوان داویش ترین بانک مرکزی تثبیت کند. - تقویم هفتگی:

- چهارشنبه: PMI موسسه IVEY منتشر میشود که انتظار میرود از 53.1 به 54.2 افزایش یابد.

- جمعه: داده های اشتغال کانادا منتشر می شود. انتظار می رود تغییرات اشتغال، از 46.7 به 33.2 کاهش یابد. و نرخ بیکاری از 6.5 به 6.6 % افزایش یابد. هر دوی این داده ها در جهت تضعیف دلار کانادا است.

- قدرت ارز (CAD):

با توجه به دادههای اقتصادی و ثبات احتمالی قیمت نفت، در آغاز هفته،CAD ممکن است در ابتدا ثابت بماند یا با تغییرات جزئی در ارزش مواجه شود، ولی در صورتی که روز جمعه داده های اشتغال بدتر از انتظار حتی ظاهر شوند می توان همچنان انتظار تضعیف بیشتر دلار کانادا را داشت. در صورت داده های اشتغال خیلی قوی و حرکت جسورانه از فدرال رزرو می توان انتظار تغییر در جهت تقویت CAD داشت وگرنه در غیر این صورت، عوامل دیگر در جهت تضعیف CAD خواهد بود.

سوئیس (CHF)

- وضعیت اقتصادی:

سوئیس با اقتصاد پایدار و نرخ تورم پایین، به عنوان یکی از کشورهای با ارز امن شناخته میشود. - تقویم هفتگی:

- بدون رویداد مهم اقتصادی در این هفته، فقط نرخ بیکاری در روز سه شنبه منتشر می شود که انتظار می رود در 2.6 ثابت باقی بماند و تاثیر چندانی در مارکت نداشته باشد.

- قدرت ارز (CHF):

در صورت افزایش ریسکهای جهانی، فرانک سوئیس به عنوان ارز امن ممکن است با افزایش ارزش مواجه شود. و در صورت ریسک پذیری، حتما تضعیف خواهد شد.

ژاپن (JPY)

- وضعیت اقتصادی:

ژاپن با تورم کنترلشده و سیاستهای پولی ثابت بانک مرکزی، در حال تجربه عدم اطمینان سیاسی است. بانک مرکزی احتمالاً نرخ بهره را در ماههای آتی افزایش خواهد داد. - تقویم هفتگی:

- روز چهارشنبه صورتجلسه سیاست پولی بانک ژاپن منتشر می شود از لحاظ آشنایی با نظرات اعضا پیرامون سیاستهای آتی اهمیت خواهد داشت.

- روز پنجشنبه میانگین درآمد نقدی هم منتشر می شود که در بازنگری در گزارش ماه پیش شاهد کاهش بودیم، این ماه انتظار می رود 3% افزایش را شاهد باشیم.

- قدرت ارز (JPY):

این هفته ین ژاپن میتواند در صورت افزایش عدم اطمینان در بازارهای جهانی به عنوان ارز امن قدرت بیشتری خواهد یابد.

چین (CNY)

- وضعیت اقتصادی:

اقتصاد چین به کندی رشد میکند و شاخصهای PMI به تازگی نشانههایی از بهبود دارند، اما همچنان چالشهای رکودی وجود دارد. - تقویم هفتگی:

- روز جمعه : وامهای جدید چین منتشر می شود. انتظار می رود که از 15890 میلیارد به 770 میلیارد کاهش را شاهد باشیم. این مسئله به ضرر ارزهای ریسکی جهانی خواهد بود.

- روز شنبه هفته آینده پس از بسته شدن بازار: شاخص تورم CPI و PPI چین منتشر می شود که می تواند روی مارکت در هفته ی بعد از ان اثر گذار باشد.

- قدرت ارز (CNY):

هرگونه داده قوی تورمی میتواند یوان را تا حدودی تقویت کند؛ و این مسئله می تواند محرک بازارهای ریسکی و کامودیتی محور باشد.

استرالیا (AUD)

- وضعیت اقتصادی:

اقتصاد استرالیا وابسته به صادرات کالا و تقاضای جهانی برای مواد خام است. چین به عنوان شریک اصلی تجاری نقش مهمی در اقتصاد استرالیا دارد. با توجه به کاهش وامها ممکن است شاهد عدم اطمینان در قدرت آزی باشیم. به طور کلی بانک رزرو استرالیا هاوکیش ترین بانک جهان محسوب می شود و همین سبب شده حتی در دوره های عدم اطمینان ریسک جهانی، دلار استرالیا خیلی ضعیف هم نشود. - تقویم هفتگی:

- سهشنبه: اعلام نرخ بهره بانک مرکزی استرالیا (پیشبینی عدم تغییر)

- نشست تعیین نرخ بهره بانک مرکزی استرالیا (RBA) که روز سهشنبه برگزار میشود، از اهمیت بالایی برخوردار است. در حال حاضر، پیشبینی میشود که بانک مرکزی استرالیا نرخ بهره را بدون تغییر حفظ کند و در همان سطح فعلی باقی بماند. این تصمیم و دلایل پشت آن میتواند تأثیر زیادی بر ارزش دلار استرالیا (AUD) و بازارهای داخلی و خارجی داشته باشد. مهمترین عوامل این تصمیم یکی کنترل تورم است. چرا که خانم بولاک معتقد است که تورم حتی اگر در استرالیا تبدیل به معضل نشود، در جهان موج تورمی تازه ای ممکن است شکل بگیرد. وابستگی به بازار جهانی کالاها و چین عامل دیگری است که نگرانی از رکود احتمالی را در چشم انداز بانک رزرو قرار داده است. قوی بودن ارز استرالیا می تواند پویایی این کشور را به عنوان یک کشور صادرات محور افزایش دهد.

- قدرت ارز (AUD):

در صورت ثبات نرخ بهره، AUD ممکن است تغییرات کمی داشته باشد، اما دادههای مثبت چین میتواند از آن حمایت کند. به طور کلی ریسک پذیری جهانی می تواند به قدرت دلار استرالیا کمک کند.

نیوزیلند (NZD)

- وضعیت اقتصادی:

اقتصاد نیوزیلند به کشاورزی و صادرات مواد اولیه وابسته است. این کشور به دلیل نزدیکی به چین و استرالیا از شرایط اقتصادی این کشورها تأثیر میپذیرد. - تقویم هفتگی:

- روز چهارشنبه: داده های تغییرات اشتغال نیوزیلند منتشر می شود انتظار می رود این داده که به صورت فصلی منتشر می شود از 0.4 به -0.4 کاهش یابد. همچنین انتظار می رود نرخ بیکاری از 4.6 به 5 افزایش یابد.

- قدرت ارز (NZD):

به طورکلیNZD ممکن است به دنبال تغییرات در قیمت کالاها یا اخبار اقتصادی استرالیا تغییر کند. گزارش اشتغال در راستای ضعف NZD است ولی در صورت بهتر از انتظار ظاهر شدن می تواند سورپرایز داشته باشد.

درآمدزایی شرکتها

درآمد و EPS آمازون در Q3 بالاتر از انتظارات بود، این شرکت با کاهش هزینهها و رشد سرویس AWS به سرمایهگذاران خود اطمینان رشد داد.

اپل در Q3 درآمد و سود بالاتر از انتظارات رو ساخت اما پیشبینی هایش از آینده، ناامیدکننده بود!

درآمد اپل در چین در Q3 کمتر از انتظارات بود و همچنین اپل اعلام کرد که فروش کل در دوره دسامبر، فقط اندکی افزایش پیدامیکند که برای سهامداران ناامیدکننده بود و باعث ریزش سهام شد!

گزارش درآمدزایی آلفابت یا همان گوگل، نشان میدهد شرکت درآمد و EPS بالاتر از انتظارات را ساخته است!

درآمد بالای گوگل بیشتر به دلیل تقاضا برای خدمات ابری بوده است؛ این تقاضا عمدتا از سمت شرکتهایی است که برای توسعه هوش مصنوعی رقابت میکنند.

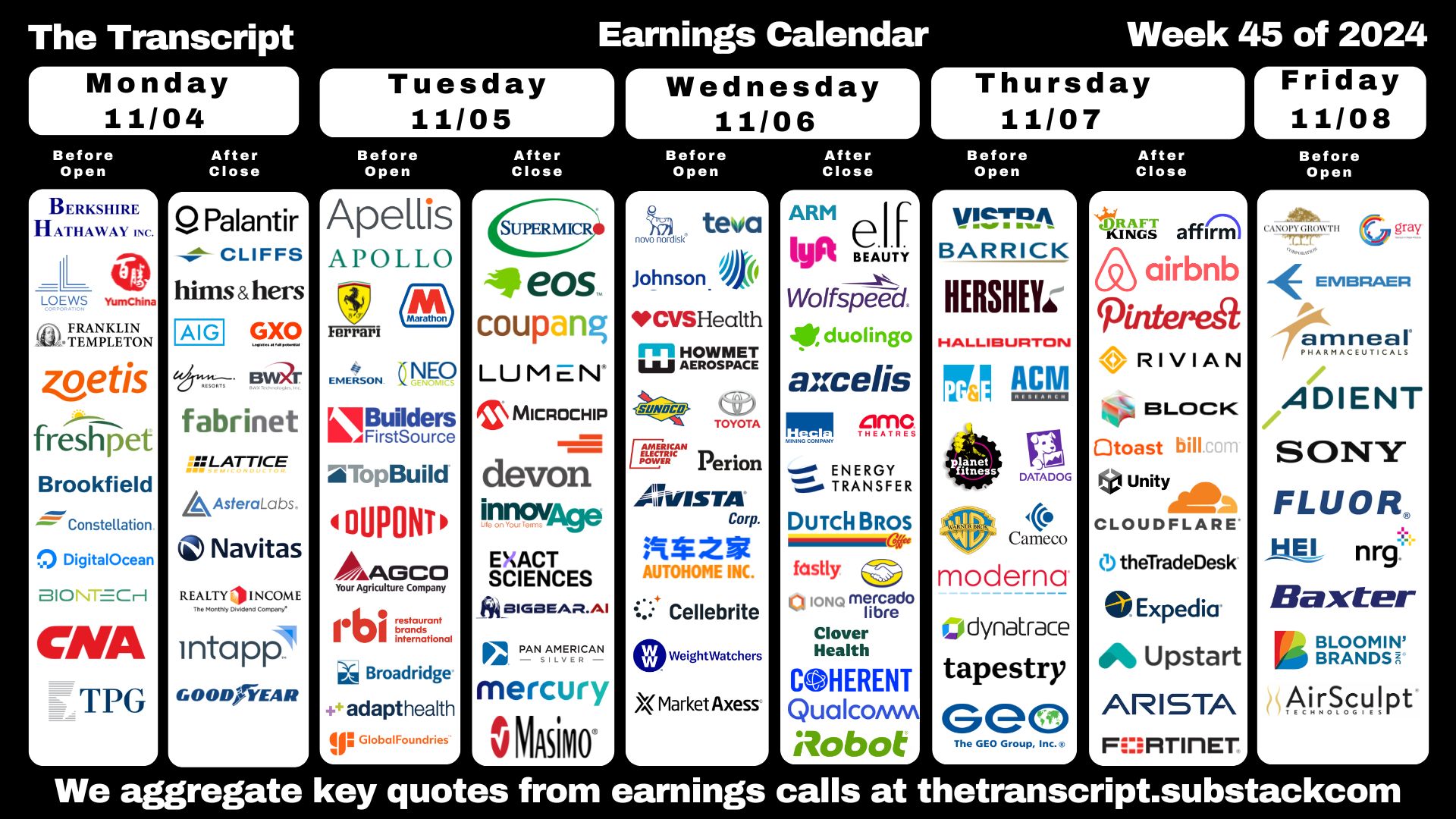

هفته ی گذشته غول های تکنولوژیک گزارش های خود را منتشر کردند. این هفته هم گزارش های درآمدزایی ادامه دارد که در این تصویر نام و تاریخ انتشار گزارشها را می بینیم.