زمان تغییر بزرگ فرا رسیده است(بررسی جلسه ی فدرال رزرو)

- تحلیل فارکس

- کالج پیپس

- 6 دقیقه

فدرال رزرو در پایان نشست این هفته، بالاخره نرخ بهره را خود را کاهش می دهد، اما بین معامله گران این چالش بزرگ شکل گرفته است که آیا یک پله کافی است یا باید منتظر دو پله کاهش باشیم؟ چیزی که مسلم است این است که وقتی همه منتظر یک اتفاق باشند، سورپرایز ان اتفاق کمتر از شرایطی است که منتظر آن نیستیم. حالا احتمال دو پله کاهش تا بیش از 60 درصد بالا رفته و مارکت خوشبینانه در حال پیشخور کردن خبر است. باید ببینیم در نهایت در مارکت چه رخ خواهد داد.

ما هنوز فکر میکنیم که فدرال رزرو هفته پیش رو با حرکت اولیه 25 واحدی به جریان کاهش نرخ میپیوندد و گامهای 25 واحدی نیز احتمالاً برای آینده کافی خواهد بود، همانطور که برای بانک مرکزی اروپا نیز همینطور است. اما اغلب بازارها با کاهش های سریعتر و تندتر از آنچه که نظر پایه ما، قیمت گذاری می کنند.

من معتقدم که ما باید به دادهها وابسته باشیم، اما نسبت به هیچ نقطه دادهای از جمله آخرین دادهها بیش از حد واکنش نشان ندهیم.» – کریستوفر جی والر، فدرال رزرو

بسیاری از بانکهای مرکزی چرخههای کاهش نرخ خود را زودتر آغاز کردهاند، اما مهمترین آنها، فدرال رزرو، هفته آینده به جریان کاهش نرخ خواهد پیوست. این به شدت در نظرات اخیر اعضای FOMC، از جمله رئیس پاول، نشان داده شده است، که هر چیزی غیر از کاهش نرخ در جلسه پایانی در 18 سپتامبر، شگفتی بزرگی خواهد بود. با این حال، برخی گمانه زنی ها در مورد اندازه آن همچنان محل بحث و گفتگوی تحلیلگران است.

ما فکر می کنیم که فدرال رزرو کاهش نرخ بهره را با کاهش 25 واحدی آغاز خواهد کرد. اگرچه اقتصاد ایالات متحده در حال کند شدن است، اما ما آن را نزدیک به رکود نمی بینیم. ما فکر می کنیم کاهش 50 واحدی سیگنال اشتباهی در مورد دیدگاه فدرال رزرو در مورد اقتصاد ایالات متحده و مقاصد آن ارسال می کند و چنین اقدامی، خطر نتیجه معکوس خواهد داشت. حتی اعضای FOMC، از جمله والر، نسبت به واکنش بیش از حد به هر نقطه داده ای هشدار داده اند. اظهارات فدرال رزرو اخیراً به طور قابل توجهی ملایم شده است، و مورد برای یک سری کاهش متوالی 25 واحدی نرخ بهره در مقایسه با پایه فعلی ما که تنها کاهش سه ماهه نرخ است، قوی تر شده است.

با این حال، ما همچنان فکر میکنیم که کاهش نرخ ۲۵ واحدی محتملترین مسیر پیشرو است و شاهد کاهش بیش از حد قیمتگذاری در بازارهای مالی هستیم. حدود 110 واحد کاهش نرخ در حال حاضر در قیمت ها وجود دارد که به معنای کاهش 50 واحدی در حداقل یکی از سه جلسه باقی مانده است. کمی بیش از 30 واحد در جلسه سپتامبر قیمت گذاری شده است که به معنای خطر حرکت 50 واحدی است.

غافلگیری به طور طبیعی همیشه امکان پذیر است. تحولات اخیر دادههای ایالات متحده فضایی را برای تفسیرهای مختلف باقی میگذارد و بنابراین عدم اطمینان را در مورد روند آینده نرخهای بهره – یا به طور خاص تر سرعت و اندازه کاهش نرخهای فدرال رزرو افزایش میدهد.

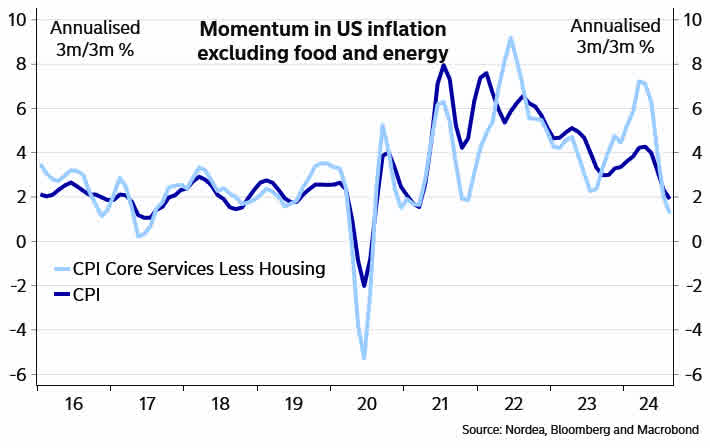

شاخص CPI اصلی ایالات متحده در این هفته اندکی بالاتر از حد انتظار بود که از کاهش 25 واحدی در هفته پیش رو حمایت کرد. با این حال، حرکت در قیمتهای اصلی به وضوح ضعیف شده است، به این معنی که به طور فزایندهای این دادههای بازار کار هستند که لحن فدرال رزرو را در آینده تعیین میکنند و مانع از دست دادن بیشتر شتاب در قیمتها میشوند.

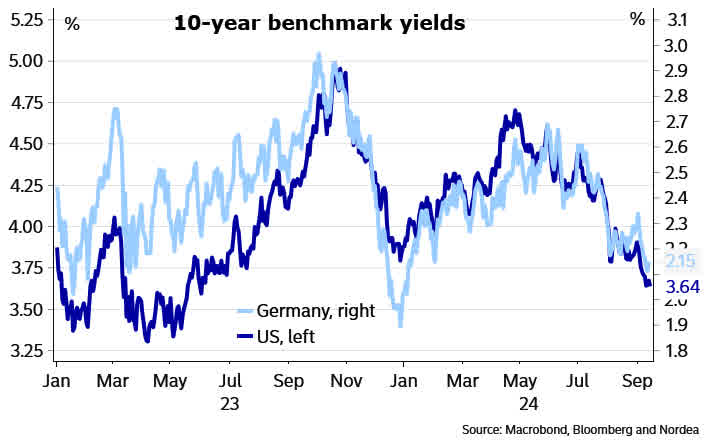

نزدیک شدن به اولین کاهش فدرال رزرو همچنین نوسانات بازار و قیمت گذاری مجدد را تسریع کرد و نرخ ها در هفته های گذشته به کاهش خود ادامه دادند. بازده 10 ساله ایالات متحده در اوایل این هفته به پایین ترین حد در 15 ماه گذشته رسید، در حالیکه بازدهی 10 ساله آلمان به وضوح بالاتر از پایین ترین سطح مشاهده شده در ابتدای سال باقی مانده است. با نگاهی به نوسانات کوتاهمدت گذشته، ما شاهد افزایش فضا برای اصلاح بالاتر هستیم.

بازده اوراق قرضه اخیراً به کاهش خود ادامه داده است

شتاب CPI ایالات متحده به طور قابل توجهی ضعیف شده است

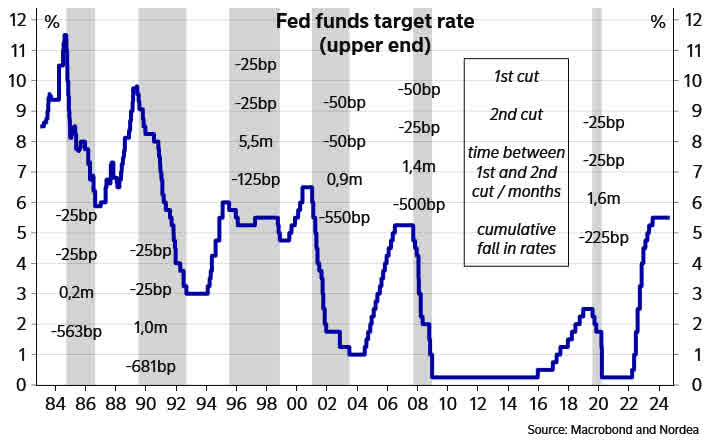

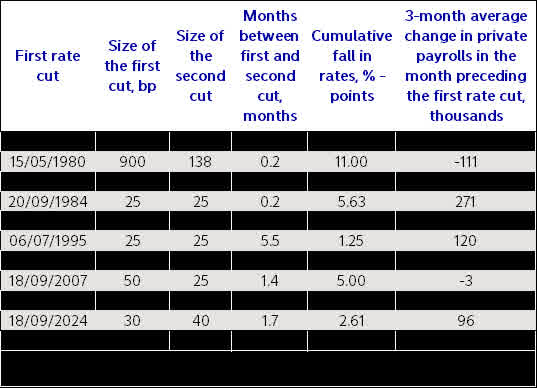

کاهش نرخ ۲۵ واحدی بارها در تاریخ دیده شده است

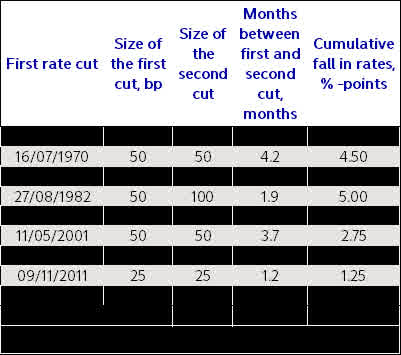

به نظر می رسد بسیاری چرخه های کاهش سریع نرخ بهره را که فدرال رزرو در پاسخ به بحران هایی مانند همه گیری یا بحران مالی جهانی اجرا کرده است، به خاطر دارند. با این حال، در چهار دوره از نه دوره کاهش نرخ بهره فدرال رزرو، اولین و دومین کاهش در این چرخه به ترتیب به 25 واحد در هر جلسه رسید. بنابراین، با توجه به تاریخ، شروع متوسط چرخه برش اصلاً غیرمعمول نیست.

با این حال، آنچه غیر معمول است، شروع نکردن چرخه کاهش با کاهش های پشت سر هم است. در واقع، در نه دوره گذشته تسهیل، تنها چرخه ای که از سال 1995 شروع شده بود، یک دوره بیش از دو ماهه بین کاهش اول و دوم در چرخه بود. بنابراین تاریخ به شدت نشان می دهد که وقتی کاهش ها شروع می شوند، یک سری کاهش های پشت سر هم به دنبال خواهد داشت.

همانطور که اتفاق می افتد، ما شباهت های زیادی به چرخه کاهش از سال 1995 می یابیم، و این یکی از معدود نمونه هایی است که فدرال رزرو موفق به مهندسی یک فرود نرم واقعی برای اقتصاد شده است. ما فکر میکنیم که این بار شانس انجام این کار بهتر از چرخه متوسط است. به همین دلیل است که خط پایه ما در مجموع کاهش 150 واحدی را از فدرال رزرو در مقابل قیمت فعلی بازار بیش از 250 واحد دارد. ما همچنین تمایل داریم فکر کنیم که نرخ خنثی اسمی در ایالات متحده بسیار بالاتر از دیدگاه زیر 3٪ است که شرکت کننده FOMC میانه آن را مشترک است.

شروع 25 واحدی در چرخه کاهش فدرال رزرو چندان غیر معمول نیست

فاصله بین کاهش اول و دوم فدرال رزرو به ندرت از ۱ تا ۲ ماه بیشتر شده است

در منطقه یورو، بانک مرکزی اروپا و قبل از آن بوندسبانک آلمان بسیار مشتاق بودند که چرخه کاهش را با حرکت 50 واحدی آغاز کنند. با این حال، چنین مقایسههایی در این مرحله چندان جالب نیستند، زیرا بانک مرکزی اروپا سرعت این چرخه را با دو کاهش 25 واحدی نرخ بهره تعیین کرده است.

بانکECB و Bundesbank اغلب چرخه کاهش را با حرکت 50 واحدی در گذشته آغاز کردند.

بانکECB سرعت را تعیین کرده است

بانک مرکزی اروپا در نشست سپتامبر، که پس از کاهش ۲۵ واحدی در ماه ژوئن، نرخ بهره را ۲۵ واحدی کاهش داد. در حالی که بانک مرکزی بار دیگر تاکید کرد که در حالت وابسته به داده ها و تنظیم جلسه به جلسه باقی می ماند، سرعت کاهش پایه در حال حاضر 25 واحد در هر سه ماهه تعیین شده است. حداقل تا زمانی که پیشبینیهای کارکنان نشان میدهد تورم در میانمدت در اطراف هدف تثبیت میشود و موضع سیاست پولی محدودکننده دیده میشود، کاهش نرخهای سه ماهه محتمل به نظر میرسد کاهش تورم، توسعه ضعیفتر در اقتصاد جهانی و کاهش فعالیت اقتصادی میتواند منجر به تسریع در سرعت کاهش، به ویژه در سال 2025، در حالی که تورم چسبنده هنوز می تواند به توقف طولانی مدت در کاهش منجر شود.

ما میبینیم که ریسکها نسبت به کاهشهای سه ماهه ما به سمت نرخ سریعتر کاهش متمایل شدهاند.

ما به کاهش 25 واحدی سه ماهه خود تا پایان سال آینده پایبند هستیم که نرخ سپرده را در 2.25 درصد باقی می گذارد. پس از کاهش اخیر نرخها، بازار اکنون در اواخر سال آینده با نرخهای زیر 2 درصد قیمتگذاری میکند که بنابراین در مقایسه با نرخ پایه ما تا حدودی پایینتر است. همراه با تحولات داده های منطقه یورو، حرکت در قیمت گذاری ایالات متحده احتمالاً عامل مهمی برای چگونگی پیشرفت قیمت گذاری یورو در آینده خواهد بود.

پیشبینیهای کارکنان بانک مرکزی اروپا نشان میدهد که تورم در میانمدت در حدود هدف ۲ درصدی تثبیت میشود