تحلیل هفتگی فارکس (۲۱ تا ۲۷ آوریل ۲۰۲۵)

- تحلیل فارکس, تحلیل های تکنیکال

- کالج پیپس

- 10 دقیقه

هفته گذشته، بازارهای مالی به اندازه هفته قبل پرنوسان نبودند، اما عدم قطعیت ناشی از تحولات واشنگتن همچنان شدید است. به جز تعرفههای اعمالشده بر گوجهفرنگی مکزیکی، سایر تعرفههای جدید ایالات متحده اعمال نشدند، اما تحقیقات جدیدی آغاز شد که احتمالاً در آینده منجر به تعرفههای بیشتر خواهد شد. ترامپ احتمال تعویق تعرفههای ۲۵٪ خودروها را که قرار بود از اوایل ماه آینده اجرایی شوند مطرح کرد. دولت اعلام کرد که از ماه اکتبر، کشتیهای خارجی، بهویژه کشتیهای چینی، باید هزینهای بر اساس تناژ خود بپردازند و این هزینه طی سه سال آینده افزایش خواهد یافت. در ادامه با آخرین تحلیل فارکس همراه کالج پیپس باشید.

به نظر می رسد که ثبات نسبی شکننده است. خارج از شاخصهای اولیه PMI آوریل و CPI توکیو برای آوریل، تقویم اقتصادی شامل دادههای پرتأثیر و با فرکانس بالا نیست. دو رویداد دیگر نیز توجه ما را جلب میکنند.

اول، مذاکرات تجاری دوجانبه ایالات متحده و ژاپن وارد فاز جدیدی میشود و وزیر خزانهداری ایالات متحده با وزیر دارایی ژاپن دیدار خواهد کرد. تفاوت متوسط تعرفه در پایان سال گذشته ناچیز بود و کمتر از ۰.۵٪ تخمین زده شد. به نظر نمیرسد که ژاپن عمداً به دنبال تضعیف ین باشد، زیرا بانک مرکزی نرخها را افزایش داده، در حالی که اکثر کشورهای پردرآمد نرخهای بهره را کاهش دادهاند. سال گذشته ژاپن حدود ۱۰۰ میلیارد دلار صرف تقویت ارزش ین کرد. با این حال، ایالات متحده و ژاپن هر دو به دنبال یک توافق سریع هستند.

دوم، جلسات بهاری بانک جهانی و صندوق بینالمللی پول برگزار میشود. این نشست ممکن است محلی باشد که دولت ایالات متحده از برخی مأموریتهای قبلی فاصله بگیرد و احتمالاً حمایت مالی از پروژههای دوستدار محیط زیست یا مرتبط با اصول تنوع، برابری و شمول را کاهش دهد. سند پروژه ۲۰۲۵ اطلاعاتی درباره نگرش دولت نسبت به نهادهای چندجانبه ارائه میدهد و باید مورد توجه سرمایهگذاران قرار گیرد. خروج از بانک جهانی و صندوق بینالمللی پول بدون تصویب کنگره دشوار است، اما کاهش بودجه و حمایت مالی در اختیار دولت است.

ایالات متحده

عوامل تأثیرگذار: احساسات نسبت به بازارهای مالی ایالات متحده ضعیف شده است. حتی با تعویق تعرفههای متقابل، میانگین تعرفهها اکنون حدود ۱۴.۵٪ است که از ۲.۵٪ در ابتدای سال افزایش یافته و بالاترین سطح از سال ۱۹۳۸ است. اختلالات قابل توجه دیگر از طریق بازار کار در حال رخ دادن است؛ ترکیبی از اخراجهای دولتی و محدودیتهای مهاجرتی، تأثیرات زنجیرهای خواهد داشت، حتی اگر هنوز در دادههای اقتصادی مشاهده نشده باشد.

تقویم اقتصادی: هفته آینده، ایالات متحده یک برنامه اقتصادی پر از دادههای مهم دارد. این گزارشها به دو دسته تقسیم میشوند: ۱. گزارشهایی مانند سفارشات کالاهای بادوام که به اقتصاددانان کمک میکنند تا پیشبینیهای خود را برای تولید ناخالص داخلی (GDP) فصل اول تنظیم کنند. اولین برآورد رسمی در ۳۰ آوریل منتشر خواهد شد. ۲. شاخصهای منطقهای فدرال رزرو و PMI اولیه برای آغاز فصل دوم.

دوشنبه 21 آوریل: کنفرانس بورد را داریم که انتظار می رود کمی کاهش داشته باشد همچنین شروع جلسات صندوق بین المللی پول را داریم.

سهشنبه 24 آوریل: شاخص تولید ریچموند را داریم که انتظار کاهش از -4 به -6 را داریم. در همین روز صحبتهای جفرسون و هارکر وکاشکاری را نیز خواهیم داشت.

چهارشنبه 25 آوریل: داده های PMI اولیه تولید و خدمات منتشر می شوند. انتظار داریم PMI خدمات در از 54.4 به 52.2 کاهش یابد ولی همچنان در محدوده رشد باقی می ماند. در بخش تولید پس از بازنگری دیتای ماه پیش و افزایش از 49.8 به 50.2 حالا انتظار داریم از 50.2 به 49.3 کاهش را شاهد باشیم و در محدوده ی رکود قرار بگیریم.

پنجشنبه 26 آوریل: مدعیان بیکاری منتشر می شود. در هفته ی گذشته کاهش چشمگیری داشته است. همچنین داده های کالاهای با دوام منتشر می شود. در بخش هدلاین انتظار داریم از 0.9% به 1.5% برسیم ولی در بخش CORE انتظار داریم از 0.7 به 0.2 کاهش داشته باشیم.

جمعه 27 آوریل: داده های دانشگاه میشیگان بازنگری می شود.

تکنیکال: شاخص دلار ممکن است به سطحهای پایینتر کاهش پیدا کند شاخص دلار هفته گذشته در محدودهای بین ۹۹.۰۰ تا ۱۰۰.۷۵ باقی ماند و حتی نتوانست از سطح ۱۰۰.۳۰ فراتر رود و نزدیک به پایینترین سطح خود بسته شد. سوال کلیدی این است که آیا آماده بازگشت است یا قبل از افت بیشتر تثبیت میشود. باید واکنش شاخص دلار به محدوده ی استاتیکی که در ان قرار دارد را دید تا در مورد حرکت دقیق آن قضاوت کرد.

کانادا

عوامل تأثیرگذار: همبستگی تغییرات دلار کانادا با شاخص دلار به حدود ۰.۶۰ رسیده است. این ارتباط در دورههای ریسکگریزی معمولاً بالاتر است. دلار کانادا همچنان تحت تأثیر روندهای جهانی و تقاضای داخلی قرار دارد.

تقویم اقتصادی: فروش خردهفروشی فوریه در ۲۵ آوریل منتشر میشود. افزایش موقتی مالیات بر فروش ممکن است دادههای اخیر را تحت تأثیر قرار دهد. انتظار داریم در بخش CORE شاهد کاهش از 0.2 به 0 باشیم ولی در بخش هدلاین از -0.6 به -0.4 افزایش را شاهد خواهید بود.

تکنیکال: دلار آمریکا احتمالاً به حمایتهای کلیدی نزدیک خواهد شد. دلار آمریکا به کمترین مقدار پنجماهه خود، کمی پایینتر از CAD 1.3830، رسید. باید دید این محدوده حفظ میشود یا نه؟

ناحیه یورو (EMU)

عوامل تأثیرگذار: بازارهای سرمایه اروپا به یورو کمک کردهاند که جایگزین دلار شود. با وجود اینکه ایالات متحده نرخ بهره بالاتری ارائه میدهد، سرمایهگذاران به دلیل نگرانیها درباره سیاستهای آمریکا به دریافت حق بیمه بالاتر برای نگهداری دلار تمایل پیدا کردهاند.

تقویم اقتصادی: بانک مرکزی اروپا (ECB) هفته گذشته نرخ بهره را کاهش داد و نرخ سپرده اکنون ۲.۲۵٪ است. این دادهها ممکن است چشمانداز نشست بعدی بانک مرکزی در ۵ ژوئن را مشخص کند. کاهش نرخ بهره توسط بانک مرکزی اروپا و مقاومت یورو در برابر دلار نشاندهنده چالشهای اقتصادی است.

سه شنبه 24 آوریل: خانم لاگارده سخنرانی خواهند داشت.

چهارشنبه 25 آوریل: داده های PMI اولیه تولید و خدمات فرانسه و آلمان و کل اروپا منتشر می شوند. انتظار داریم در هرسه کشور و در هر دو بخش شاهد ضعف داده های PMI باشیم. انتظار داریم PMI خدمات در فرانسه کمی کاهش در محدوده ی رکود را نشان می دهد در آلمان خدمات کاهش می یابد ولی در محدوده رشد باقی می ماند در اروپا انتظار میرود علی رغم ماندن در محدوده رشدی، انتظار کاهش را داریم. در بخش تولید هرسه کاهش در محدوده ی رکود را انتظار داریم.

پنجشنبه 26 آوریل: شرایط تجاری آلمان از سوی موسسه IFO منتشر می شود که انتظار می رود کاهش نشان دهد.

تکنیکال: یورو ممکن است به سطحهای مقاومتی بین $1.15-$1.17 برسد. یورو هفته گذشته در محدودهای بین ۱.۱۱۹۰ تا ۱.۱۴۷۵ دلار تثبیت شد، اما عملکرد قیمتی نشاندهنده تثبیت صعودی است. مقاومت بعدی در محدوده ۱.۱۵ تا ۱.۱۷ دلار قرار دارد.

بریتانیا

عوامل تأثیرگذار: همبستگی تغییرات پوند با یورو از اوایل آوریل کاهش یافته و اکنون کمتر از ۰.۷۰ است. همچنین، رابطه معکوس پوند با شاخص دلار به حدود ۰.۷۵ رسیده است. در کل پوند بهبود یافته و دادههای اقتصادی مانند PMI اولیه نشاندهنده ثبات نسبی است.

تقویم اقتصادی: شاخص اولیه PMI آوریل نشان میدهد که در حالی که بخش تولیدی ضعیفتر شده (PMI تولیدی مارس: ۴۴.۹)، بخش خدمات بهبود یافته است (PMI خدمات مارس: ۵۲.۵) که البته که مورد بازنگری هم واقع شده است.

23 آوریل: PMI اولیه آوریل انتظار کاهش در خدمات و تولید را داریم. خدمات در محدوده رونق باقی می ماند و تولید در بخش رکود باقی خواهد ماند. در همین روز آقای بیلی هم سخنرانی خواهد داشت.

25 آوریل: فروش خردهفروشی مارس منتشر می شود انتظار داریم که کاهش یابد.

تکنیکال: پوند ممکن است به اهداف بالاتر دست پیدا کند. پوند با یک روند صعودی ۹ روزه به نزدیک $1.3300 رسید و هدف بعدی میتواند $1.3435 باشد.

سوییس

فرانک سوئیس بهعنوان یک ارز امن در برابر نوسانات جهانی مقاومت نشان میدهد. هفته پیش باز هم طلا و فرانک مورد توجه قرار گرفتند.

تقویم اقتصادی: روز جمعه 25 آوریل: رئیس بانک ملی سوئیس سخنرانی خواهد داشت.

تکنیکال: با توجه به عدم اطمینانهای جهانی، به خصوص در باره تعرفه ها، فرانک ممکن است روند افزایشی خود را حفظ کند. در صورت شکسته شدن وج به هر کدام از دو سمت بشکند می تواند حرکت خود را تکمیل کند و انتظار یک لگ حرکتی داشته باشیم.

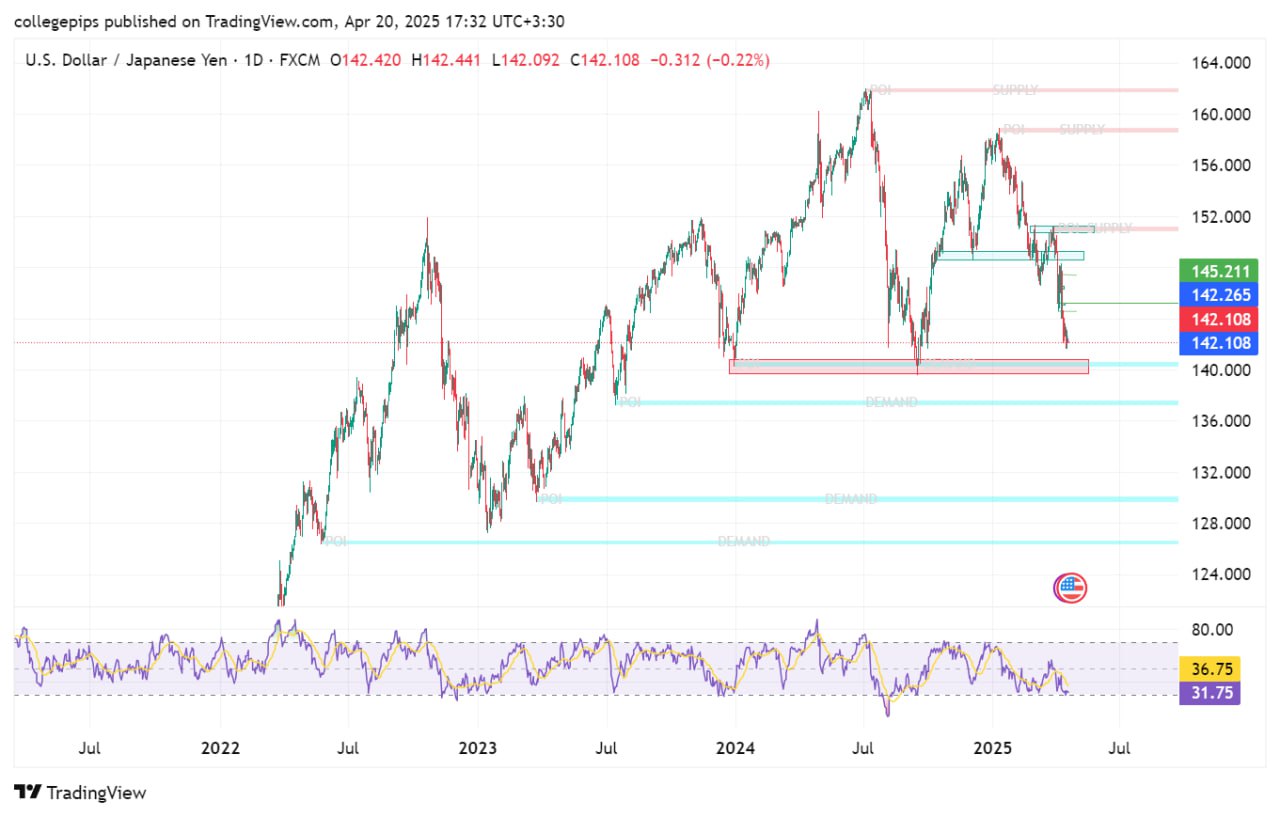

ژاپن

عوامل تأثیرگذار: بازار سوآپها احتمال افزایش نرخ بهره توسط بانک مرکزی ژاپن (BOJ) را برای سال جاری کاهش داده است. در حالی که اوایل سال احتمال یک افزایش نرخ بهره کامل وجود داشت، اکنون بازار تنها احتمال اندکی (حدود ۵۰٪) برای این اتفاق قائل است. همچنین، همبستگی تغییرات نرخ بازده اوراق قرضه ۱۰ ساله آمریکا با نرخ تبادل ارز به پایینترین سطح خود در حدود یک سال گذشته، یعنی کمتر از ۰.۳۰، سقوط کرده است.

تقویم اقتصادی: شاخص اولیه PMI آوریل و شاخص صنعت ثالثه فوریه منتشر خواهند شد، اما این دادهها معمولاً تأثیر چندانی بر بازار ندارند. همچنین، گزارش CPI توکیو برای آوریل ارائه خواهد شد.

24 آوریل: CPI اولیه توکیو آوریل انتظار داریم که تورم توکیو از 2.4 به 3.2 افزایش یابد. می تواند موجب رشد ین در مقابل دلار شود.

تکنیکال: دلار ممکن است به حمایتهای پایینتر نزدیک شود.دلار هفته گذشته به کمترین مقدار خود در سال جاری نزدیک به JPY 141.60 سقوط کرد. شکستن این سطح ممکن است هدف JPY 140 و کف سال ۲۰۲۴ نزدیک به JPY 139.60 را هدف بگیرد.

چین

عوامل تأثیرگذار: یوان همچنان تحت تأثیر سیاستهای دولتی و تحولات جهانی قرار دارد. پکن موفق به حفظ ثبات کلی یوان شده است، اگرچه نوساناتی به آن افزوده شده است. این نوسانات به نظر میرسد که در جهت انطباق با محیط اقتصادی کلان و تحولات بازارهای جهانی محتاطانه طراحی شده باشد.

تقویم اقتصادی: 25 آوریل: نرخهای پایه وام اعلام می شود. نرخهای پایه وامهای یکساله و پنجساله توسط چین تعیین خواهد شد، که احتمالاً به ترتیب ثابت باقی خواهند ماند (۳.۱۰٪ و ۳.۶۰٪).

تکنیکال: تغییرات جزئی در نرخ روزانه دلار ممکن است ادامه داشته باشد. تغییرات ظریفی در تعیین نرخ روزانه دلار توسط بانک خلق چین (PBOC) مشاهده شده است. تغییرات روزانه بهطور متوسط از ۰.۰۱٪ به بیش از ۰.۰۵٪ افزایش یافته است.

استرالیا

عوامل تأثیرگذار: دلار استرالیا اکنون بهعنوان یک ارز با تمایل به ریسک، قویتر از دلار کانادا ظاهر شده است. تغییرات نرخ ارز و تغییرات شاخص S&P500 همبستگی بالاتری نشان میدهند.

تقویم اقتصادی: چهارشنبه 23 آوریل: PMI اولیه آوریل، شاخص اولیه PMI آوریل در روز چهارشنبه منتشر خواهد شد. شاخص خدمات PMI در مارس به 51.6 رسید که بهترین سطح آن از آگوست گذشته است.

تکنیکال: مقاومتهای نزدیک ممکن است شکسته شوند. دلار استرالیا پس از یک رالی هفتروزه و رسیدن به نزدیکی $0.6400، متوقف شد. مقاومت بعدی در محدوده $0.6325-35 قرار دارد.

نیوزیلند

تحلیل اقتصادی: دلار نیوزیلند تحت تأثیر سیاستهای داخلی و روابط تجاری جهانی قرار دارد.

تقویم اقتصادی نیوزیلند این هفته دیتای تاثیر گذار در بازار ندارد.

تکنیکال: دلار نیوزیلند ممکن است این هفته مسیر افزایشی داشته باشد. چرا که سقف قبلی را شکسته و احتمالا پس از یک اصلاح می تواند به سمت سقف های جدید حرکت کند.

آخرین تحلیل بازارهای مالی در یک نگاه با کالج پیپس