سورپرایز تورمی در مصاف با پرایس اکشن!!!

- تحلیل فارکس

- کالج پیپس

- 9 دقیقه

سورپرایز تورمی در مصاف با پرایس اکشن!!!

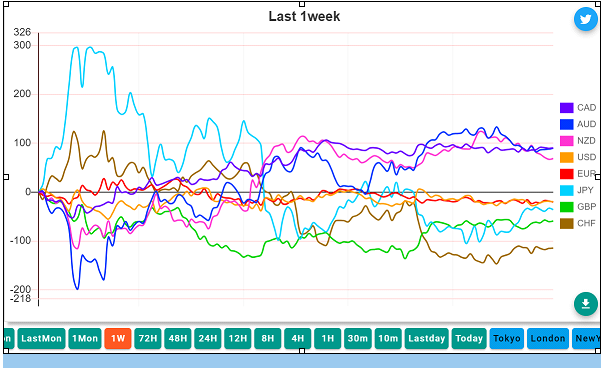

هفته ای که گذشت با موج ریسک گریزی آغاز شد و همانطور که در روند قدرت گیری ارزها مشهود است هرچه به سمت پایان هفته نزدیک تر شدیم، ریسک پذیری مارکت بیشتر شد و ارزهای ریسکی تمایل به قدرت بیشتری پیدا کردند. در نهایت، اخر هفته قدرت گرفتن دلار کانادا و استرالیا و نیوزیلند همراه بود و فرانک سوییس و ین ژاپن که آغاز درخشانی داشتند، اخر هفته ی ضعیفی را پشت سر گذاشتند.

در هفته گذشته، دلار آمریکا در مقابل اکثر ارزهای ریسکی تضعیف شد و به دلیل انتظارات برای کاهش نرخ بهره توسط فدرال رزرو و ضعف در اقتصاد آمریکا، و از سوی دیگر هم مقابل ارزهای امن تقریبا قوی تر بود. در نهایت اگرچه کندل هفتگی نشان می دهد با کاهش مواجه بودیم ولی در طول هفته یک رنج طولانی را داشتیم که نتوانست حمایت قبلی را بشکند و می توان انتظار داشت با توجه به انگالف آن، فعلا شاهد اصلاح صعودی و موقت شاخص دلار باشیم. ولی چیزی که مشهود است این که می توان با توجه به چشم انداز کاهش نرخ بهره ی فدرال رزرو، در ماه های آینده انتظار نزدیک شدن به محدوده ی 100 را داشته باشیم.

این رنج زدن دلار، با رشد بازدهی اوراق قرضه پس از دو هفته ی کاهشی همراه بود که می تواند این چشم انداز را ایجاد کند که ممکن است این هفته هم با توجه به گزارشهای تورمی شاهد اصلاح صعودی دلار باشیم. در همین حال، ین ژاپن که در هفته های گذشته با افزایش نرخ بهره توسط بانک مرکزی ژاپن و مداخله در بازار فارکس، تقویت شده بود در پایان هفته پس از چهار هفته ی متوالی رشد، شاهد کندل پین بار صعودی باشد و احتمال تضعیف در هفته ی پیش رو را به ذهن بازار متبادر کند.

یورو نیز توانست در ابتدای هفته از تضعیف دلار بهره ببرد و به بالاترین سطح چهار ماه اخیر برسد، اما دادههای ضعیف اقتصادی منطقه یورو، مخصوصاً آلمان، باعث شده تا این رشد محدود باقی بماند.

پوند انگلیس برای چهارمین هفته ی متوالی در برابر دلار آمریکا کاهش یافت، این مسئله بیشتر به دلیل تصمیم بانک مرکزی انگلستان برای کاهش نرخ بهره بود، هرچند که این بانک موضع خود را به سمت سیاستهای تسهیلیتر را منوط به دیتاها و شرایط اقتصادی کرده است.

پیشبینی برای هفتهی ۱۲ تا ۱۶ آگوست ۲۰۲۴

آمریکا:

در هفته پیش رو، دلار آمریکا به دلیل نگرانیها درباره کاهش رشد اقتصادی و احتمال کاهش نرخ بهره، همچنان تحت فشار خواهد بود. دادههای اقتصادی مانند شاخص قیمت مصرفکننده (CPI) و شاخص اعتماد مصرفکننده میتوانند تأثیر قابل توجهی بر بازار داشته باشند. هرگونه نشانهای از کاهش بیشتر در رشد اقتصادی ممکن است فشار بیشتری بر دلار وارد کند. و هرگونه فشار در سمت تورم می تواند در تصمیمات کاهش نرخ بهره ی فدرال رزرو اختلال ایجاد کند و موجب تقویت دلار شود.

روز سه شنبه گزارش تورم تولید کننده منتشر می شود. انتظار می رود Core PPI ماهانه از 0.4 به 0.2 کاهش پیدا کند. همچنین PPI در 0.2 ثابت باقی بماند. این در حالیست که در ماه پیش شاهد رشد در این گزارش بودیم. از آنجایی که تورم تولید با تاخیر چند ماهه به مصرفکننده خواهد رسید می توان انتظار داشت در ماه های آینده هم شاهد کاهش تورم مصرف کننده باشیم و این خبر برای فدرال رزرو دلگرم کننده خواهد بود.

روز چهارشنبه گزارش تورم مصرف کننده منتشر خواهد شد. انتظار می رود Core CPI در بعد ماهیانه از 0.1 به 0.2 افزایش پیدا کند. همچنین CPI ماهیانه هم شاهد رشد خواهد بود. ولی در بعد سالیانه شاهد تثبیت و حتی کاهش اندک احتمالی خواهیم بود. با توجه به داده های PPI قابل حدس است که CPI علی رغم داده های این ماه، احتمالاً مسیر نزولی را حفظ می کند. ولی نکته ی مهم اینجاست که بازار این انتظارات را دارد و هرگونه شوک مثبت یا منفی تورمی، احتمالا اثرات موجی بسیار گسترده ای خواهد داشت که مارکت را دچار نوسانات شدید خواهد کرد.

روز پنجشنبه خرده فروشی منتشر می شود که در ماه پیش توانسته بود با یک سورپرایز در CORE مارکت را تحت تاثیر قرار دهد. این ماه انتظار اصلاح در CORE و رشد خیلی زیاد در خود دیتای سرفصل خرده فروشی باشیم.مدعیان بیکاری هم پس از کاهش بیش از انتظار هفته ی گذشته، به نظر نمی رسد بتواند رشد چندانی داشته باشد.

شاخص تولیدی امپایر استیت که در یک سال گذشته فقط یک ماه بالای صفر بوده، این ماه هم منفی خواهد بود و شاید فقط کمی بهتر از ماه قبل گزارش شود.

شاخص تولیدی فیلادلفیا در ماه قبل با یک سورپرایز غیر قابل پیشبینی ظاهر شده بود و این ماه احتمالا در صدد اصلاح این گزارش خواهد بود.

در نهایت هفته برای دلار آمریکا با گزارشهای دانشگاه میشیگان به پایان می رسد. انتظارات مصرف کننده ی میشیگان که چندین ماه متوالی همیشه کاهشی بود، در ماه گذشته رشد داشت و انتظار می رود در ماه جاری هم این رشد هرچند به شکل کاملا کند، تداوم پیدا کند.

تورم انتظاری میشیگان هم در سه ماه گذشته کاهشی بوده است، در صورتی که این روند بشکند می تواند مارکت را تحت تاثیر قرار دهد و موجب رشد دلار شود و بلعکس.

کانادا:

دلار کانادا در آخر هفته ی گذشته تحت تاثیر دو عامل مهم یکی افزایش قیمت نفت و یکی هم ریسک پذیری مارکت رشد کرد و تبدیل به قوی ترین ارز هفته شد. ولی آمار اشتغال کانادا به گونه ای بود که مانع رشد بیشتر میشد.

یورو:

یورو در هفته ای که گذشته همانند دلار روندی کاملا رنج داشت، داده های اقتصادی چندان کمکی به رشد یورو نکرد، داده های المان بهتر از انتظار بود و داده های کشور های دیگر بدتر از انتظار. این هفته هم اتحادیه اروپا دیتاهی تاثیر گذاری در مارکت ندارد ولی برخی داده ها می توانند دیدگاه نسبت به آینده ی بازار به ما بدهند.

مثلا گزارش ZEW روز سه شنبه که انتظار می رود شرایط ضعیف تری را پیش بینی کند، یا gdp اروپا که انتظار رشد آن در روز چهارشنبه را نداریم.اغلب دیتا ها فاینال هستند و تنها در صورتی انتظار تاثیر در مارکت را داریم که تفاوت فاحش با دیتاهای قبلی ایجاد شود.

پوند انگلستان:

پوند در هفته گذشته همچنان به دلیل تأثیرات سیاستهای تسهیلی بانک مرکزی انگلستان با نوسانات مواجه شود و در نهایت برای چهارمین هفته ی متوالی مقابل دلار آمریکا با کاهش بسته شد. هرگونه داده اقتصادی مثبت از انگلستان میتواند پوند را تقویت کند، اما همچنان فشار فروش محتمل است.

روز سه شنبه مدعیان بیکاری منتشر می شود دو ماه گذشته این دیتا با داده های فراتر از انتظار مواجه بوده است. حتی کاهش ماه پیش هم اندازه ای نبود که انتظار داشتیم و این موضوع منجر به داویش شدن نظرات بانک مرکزی و سپس تضعیف پوند شد. انتظار داریم این ماه شاهد کاهش مدعیان بیکاری شویم ولی اگر این کاهش نتواند انتظارات را برآورده کند حتما نتیجه ضعف بیشتر پوند خواهد بود.

روز چهارشنبه تورم مصرف کننده ی انگلستان منتشر می شود که انتظار می رود شاهد افزایش تورم سالیانه بعد از مدتها باشیم. این میتواند موقتا باعث رشد پوند شود.ولی روز پنجشنبه با انتشار GDP انتظار داریم که با کاهش رشد مواجه باشیم و از 0.4 به 0.1 برگردیم. اگر ضعیف تر از انتظار باشد تولید ناخالص داخلی، پوند دوباره ضعیف خواهد شد.

فرانک سوییس:

در هفته ی گذشته فرانک سوییس به عنوان ضعیف ترین ارز هفته را به پایان برد. در نهایت فرانک مقابل دلار هم هفته ی مثبتی را پشت سر گذاشت.این هفته هم درایور فرانک بیش از تقویم اقتصادی شرایط ریسکی مارکت خواهد بود. مهمترین خبر در تقویم هم تورم تولید کننده است که انتظار داریم که بالاتر از انتظار ظاهر شود.

ین ژاپن:

ین ژاپن پس از قدرت در هفته های گذشته، در هفته ی پیش کمی اصلاح کرد و کمی ضعیف شد. با توجه به تغییر سیاستها، همچنان در بلند مدت و میان مدت به عنوان یکی از قویترین ارزها باقی میماند و ممکن است به خصوص در ریسک گریزی ها به تقویت خود ادامه دهد، به خصوص اگر دادههای اقتصادی آمریکا و اروپا ضعیف باشند و انتظارات نرخ بهره ای در ژاپن همچنان بالا باقی بماند، این انتظار دور از دسترس نیست.

روز سه شنبه این هفته PPI ژاپن منتشر می شود انتظار می رود در بعد سالیانه از 2.9 به 3 رشد داشته باشیم و این رشد می تواند انتظارات از بازار را هم تقویت کند.روز پنجشنبه هم انتظار داریم که GDP بهتر از انتظار باشد و بتواند این دیدگاه را تقویت کند.

چین:

بعد از دیتاهای تورمی چین در روز جمعه شاهد تقویت ریسک پذیری نسبی در بازار بودیم. این هفته هم داده های وام های جدید در روز دوشنبه و تولیدات صنعتی و خرده فروشی در روز جمعه منتشر خواهد شد. به نظر می رسد هر دو به طور متوالی بهبود یافته اند. قیمت مسکن همچنان کاهش مییابد و بازار ملک همچنان عاملی برای کاهش فعالیتهای اقتصادی است.

پکن نیاز به حمایت بیشتر از اقتصاد را تشخیص می دهد، اما نوع تغییرکلان اقتصادی را که بسیاری از منتقدان از آن حمایت می کنند را فعلا نمی پسندد. چین اخیراً چهار ابتکار جدید اتخاذ کرده است: 1) برنامه وام 300 میلیارد یوان (42 میلیارد دلار) برای دولت های محلی برای خرید خانه های تمام شده اما فروخته نشده. 2) برنامه 300 میلیارد یوان اوراق قرضه خزانه داری ویژه فوق العاده طولانی مدت برای ایجاد انگیزه برای تجدید تجهیزات سرمایه در مقیاس بزرگ و جایگزینی لوازم خانگی، 3) چارچوبی جدید برای تقویت حمایت مالی از مشاغل بخش خدمات کوچک و خرد و 4)کسر مالیات بر درآمد به یارانه خانه های کوچک. کودکان، هزینه های تحصیل، و حمایت از سالمندان، و کاهش نرخ های کوچک.

دلار استرالیا:

بانک مرکزی استرالیا نرخ بهره را ثابت نگه داشت و با حفظ مواضع سختگیرانه ی خودش موجب شد دلار استرالیا قوی شود. همزمانی این رویداد با تورم بالاتر از انتظار چین ریسک پذیری را به مارکت باز گرداند.این هفته روز سه شنبه شاخص قیمت دستمزدهای استرالیا منتشر می شود که انتظار می رود بعد از دو ماه کاهشی، با افزایش مواجه شویم.

روز پنجشنبه آمار اشتغال منتشر می شود و انتظار می رود با کاهش جدی مواجه شویم، ولی نکته ای که وجود دارد این است که در پنج ماه گذشته این گزارش 4 بار بهتر از انتظار ظاهر شده است. در ضمن انتظار نداریم نرخ بیکاری تغییری داشته باشد. در نهایت هفته با سخنرانی بولاک به پایان خواهد رسید.

دلار نیوزیلند:

هفته ی گذشته داده های اشتغال نیوزیلند بسیار خوب ظاهر شدند. بانک مرکزی نیوزلند در 14 آگوست تشکیل جلسه می دهد. بازار سوآپ کمی بیشتر از 70 درصد احتمال کاهش قیمت دارد. بازار انتظار دو پله کاهش به طور کامل در جلسه 9 اکتبر را دارد. سه جلسه RBNZ قبل از پایان سال برگزار میشود.دلار نیوزیلند از پایین ترین حد خود در سال (~ 0.5850 دلار) بهبود یافت و قبل از آخر هفته به 0.6035 دلار بهبود یافت.

به طور کلی، هفته پیش رو احتمالاً با نوسانات زیادی در بازار فارکس همراه خواهد بود، به خصوص با توجه به دادههای اقتصادی کلیدی و انتظارات برای سیاستهای پولی آینده در کشورهای مختلف. توصیه میشود که معاملهگران به دقت تقویم اقتصادی را دنبال کنند و تصمیمات خود را با توجه به دادههای منتشر شده تنظیم کنند.