مبانی استراتژی فاندامنتال شماره 3

مبانی استراتژی فاندامنتال شماره 3 : تجارت بر محور ابر رخدادها

تجارت بر محور ابر رخدادها

معاملهگران کوتاه مدت معمولاً فقط به انتشار گزارشهای اقتصادی هفته و چگونگی تأثیر آن بر فعالیتهای تجاری روزانه توجه دارند.

این موضوع برای بسیاری از معامله گران خوب است، اما مهم این است که از رویدادهای کلان که ممکن است در اقتصاد یا جهان تاثیرگذار باشد غافل نشویم. رویدادهای کلان اقتصادی، بازارها را به حرکت در میآورد و آنها را به میزان بسیار بزرگی جابجا خواهد کرد. تأثیر آنها فراتر از یک تغییر قیمت ساده یک یا دو روزه است، زیرا بسته به اندازه و حوزه عمل آنها، این وقایع میتوانند تحلیل بنیادین از آیندهی یک ارز را برای ماهها یا حتی چندین سال، در یک زمان تغییر دهند.

رویدادهایی مانند جنگ، عدم اطمینان سیاسی، بلایای طبیعی و جلسات مهم بین المللی یا تغییرات سیاستهای پولی به دلیل بینظمی آن چنان قدرتمند هستند که میتوانند تأثیرات روانی و فیزیکی گسترده ای بر بازار ارز داشته باشند.

با این رویدادها، برخی ارزها به شدت افزایش مییابند و ارزهای دیگری به همان میزان چشمگیر کاهش مییابند.

بنابراین، همراه با تحولات جهانی، درک مسیر اصولی احساسات بازار قبل و بعد از وقوع این وقایع و پیش بینی آنها میتواند بسیار سودآور باشد، یا حداقل میتواند به جلوگیری از ضررهای قابل توجه کمک کند.

رویدادهای بزرگ

بدانید چه رویدادهای بزرگی رخ می دهد: در اینجا لیستی از چند فرد مهم آورده شده است.

- جلسات مهم وزیران دارایی G7

- انتخابات ریاست جمهوری

- اجلاس های مهم

- جلسات عمده بانک مرکزی

- تغییرات بالقوه در ساختارهای ارزی

- پیش فرضهای احتمالی بدهی توسط کشورهای بزرگ

- جنگ های احتمالی در نتیجه افزایش تنشهای ژئوپلیتیکی

- اظهارات چندماه یک بار رئیس فدرال رزرو در مورد اقتصاد.

بهترین روش برای برجسته کردن اهمیت این وقایع، نگاه کردن به چند مثال اقتصاد کلان قابل توجه از دو دهه گذشته است.

بحران روسیه – اوکراین 2014

بحران اوکراین و روسیه در سال 2014 یکی از بزرگترین رویدادهای ژئوپلیتیک دهه گذشته بود. این بحران از سال 2013 آغاز شد اما تا مارس 2014 که روسیه لایحه جذب کریمه را امضا کرد، واقعاً به اوج خود نرسید.

عدم قطعیت شدید در ایام منتهی به جذب کریمه، EURUSD را در ژانویه 2014 تحت فشار جدی قرار داد و با کاهش شدید جفت ارز در 18 مارس 2014 مواجه شد، یعنی روزی که روسیه اعلام کرد کریمه به طور رسمی جزئی از کشور آنها است.

همانطور که در شکل نشان داده شده است، در حالیکه سرمایهگذاران منتظر پاسخ جهانی جهانی بودند، این منجر به چند هفته فشار نزولی برای EURUSD شد. بسیاری از کشورها حمایت خود را از اوکراین اعلام کردند و ترس از جنگ وجود داشت، اما سرانجام روسیه فقط با تحریم ها روبرو شد و چند ماه بعد، بحران اوکراین به عقب افتاد.

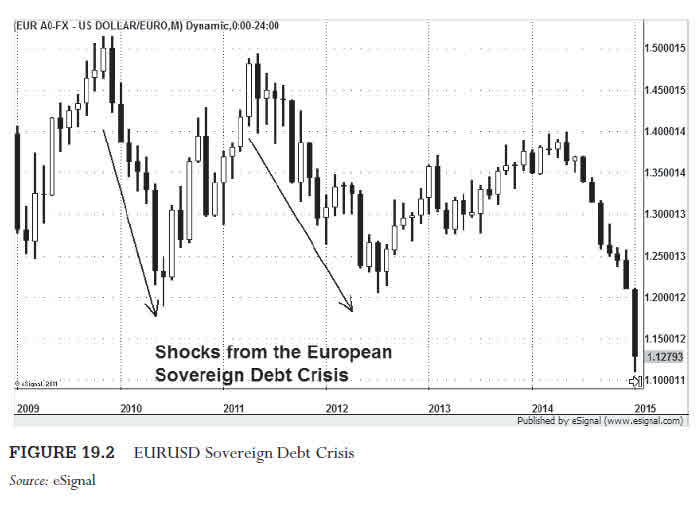

بحران بدهی حاکمیتی در اروپا (2009/2013)

بحران حاکمیت اروپا در سال 2009 آغاز شد و تا سال 2013 ادامه یافت که عمده خسارت وارد شده در فوریه 2012 بود. این یک بحران بدهی چند ساله بود که به دلیل ناتوانی بسیاری از کشورهای عضو در انجام تعهدات بدهی خود پس از بحران مالی جهانی ایجاد شد.

بخشهای بانکی و اقتصاد آنها ضررهای قابل توجهی متحمل شدند و چشم انداز منفی رشد به طور مداوم امکان بازپرداخت یا بازپرداخت بدهی دولت خود را برای کشورهایی مانند یونان، ایرلند، پرتغال و قبرس غیرممکن کرد.

بین سالهای 2010 تا 2012، همه این کشورها نیاز به کمک مالی یا نوعی حمایت از Troika، متشکل از بانک مرکزی اروپا، صندوق بین المللی پول و کمیسیون اروپا داشتند.

در حالی که مشکلات در کشورهای کوچکتر منطقه یورو متمرکز بود، ترس از سرایت این بحران به اقتصادهای بزرگ وجود داشت. کشور اسپانیا نیازی به کمک مالی نداشت اما در سال 2012، تعدادی از بانک ها به بودجه اضافی نیاز داشتند. این بحران باعث نوسان قابل توجهی برای یورو شد. در تصویر دو دوره طولانی ضعف EURUSD نشان داده شده که ناشی از کمک های مالی، کاهش رتبه و سایر عناوین منفی است.

بحران مالی جهانی (2007–2009) ، Subprime

یکی از مهمترین وقایع اقتصادی کلان قرن بیست و یکم، بحران مالی Subprime در سالهای 2007-2009 بود که به بحران مالی جهانی هم معروف است.

این امر با کاهش شدید قیمت مسکن، پیش فرض وام های رهنی و انفجار اوراق بهادار با پشتوانه رهن و تعهدات بدهی وثیقه ای همراه شد.

این، به نوبه خود ، خسارات گسترده ای را برای بانک ها و موسسات مالی به همراه داشت، که منجر به شکست شرکتهای بزرگی مانندLehman Brothers ، Merrill Lynch و Bear Stearns شد. تأثیر بسیاری از کشورها در رکود اقتصادی، بر روی بازار مالی و اقتصاد حیرت انگیز بود.

در این دوره، بازار سهام بیش از 50 درصد ارزش خود را در شاخص S&P 500 از دست داد و از بالاترین سطح 1565 در اکتبر 2007 به پایین ترین سطح 676 در مارس 2009 رسید.

همانطور که در شکل زیر نشان داده شده، USDJPY از بالاترین سطح 116.47 در اکتبر 2007 به پایین ترین سطح 87.13 در ژانویه 2009 کاهش یافته است. این تنها آغاز کاهش چندین ساله این جفت ارز بود.

جفت ارز EURUSD با تأخیر واکنش نشان داد و بین اکتبر 2007 و آوریل 2008 با خروج پول از اقتصاد ایالات متحده به شدت تجمع یافت و پس از گسترش ریسک گریزی و سرایت بحران به اروپا، بین ژوئیه 2008 و اکتبر 2008 به شدت سقوط کرد.

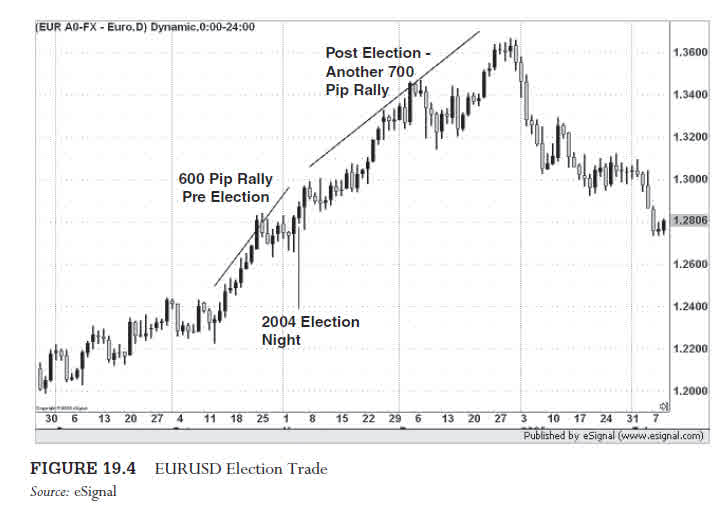

عدم اطمینان سیاسی: انتخابات ریاست جمهوری ایالات متحده 2004

نمونه دیگری از رویدادهای مهم تأثیرگذار بر بازار ارز، انتخابات ریاست جمهوری ایالات متحده در سال 2004 است. به طور کلی، بی ثباتی سیاسی باعث ضعف قابل درک در ارزها میشود.

بحث های داغ انتخابات ریاست جمهوری امریکا در نوامبر 2004 ، همراه با اختلاف نظر جدی در مواضع نامزدها در مورد کسری بودجه در حال رشد، باعث نزول کلی دلار شد. با توجه به عدم حمایت بین المللی از رئیس جمهور بوش به دلیل تصمیم دولت برای سرنگونی صدام حسین، این احساس حتی بیشتر هم شد. در نتیجه، در طی سه هفته منتهی به انتخابات، یورو در برابر دلار آمریکا 600 پیپ افزایش یافت.

این را میتوان در چارت هم مشاهده کرد. با روشن شدن بیشتر پیروزی بوش و تأیید آن، در حالی که بازار به آینده نگاه میکرد که احتمالاً حفظ وضعیت موجود است، دلار در برابر عمده فروشان فروخته شد.

در روز بعد از انتخابات،EURUSD 200 پیپ دیگر افزایش یافت و سپس به افزایش 700 پیپ اضافی ادامه داد تا اینکه شش هفته بعد به اوج رسید.

کل این حرکت در طی دو ماه انجام شد، که ممکن است برای بسیاری از مردم ابدی به نظر برسد، اما این واقعه اقتصاد کلان، واقعاً بازارها را شکل داد و برای کسانی که آن را دنبال می کردند، می توانست سودهای کلانی ایجاد کند.

با این حال، این حتی برای معامله گران کوتاه مدت نیز مهم است زیرا با توجه به اینکه بازار به طورکلی نزولی بود که به انتخابات ریاست جمهوری ایالات متحده رسید، و در این حالت معامله ی محتاطانه تر جستجوی فرصت های خرید EURUSD در کاهش قیمت است نه تلاش برای موقعیت فروش.

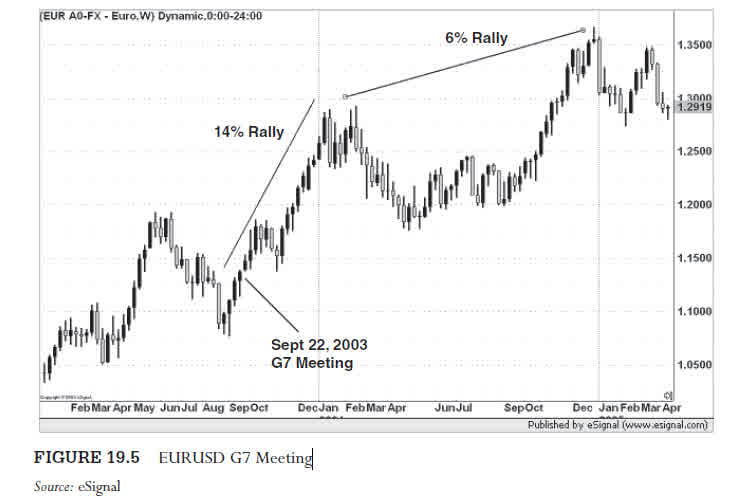

جلسه دیدار سران جی 7 در دبی سپتامبر 2003

نشست وزرای دارایی G7 در 22 سپتامبر 2003 ، یک نقطه عطف مهم برای بازارها بود. دلار به دنبال جلسه ای که در آن وزیران امور مالی G7 می خواستند “انعطاف پذیری بیشتری در نرخ ارز” داشته باشند ، سقوط کرد. علی رغم ماهیت نسبتاً ملایم این صحبتها، بازار آن را به تغییر عمده سیاست تفسیر کرد. آخرین باری که تغییرات در این درجه ایجاد شده بود مربوط به سال 2000 است. با یک قدم به عقب، کشورهای تشکیل دهنده G7 ایالات متحده، انگلستان، ژاپن، کانادا، ایتالیا، آلمان و فرانسه هستند. در مجموع ، این کشورها دو سوم کل گزارشهای اقتصادی جهان را تشکیل می دهند.

همه جلسات G7 مهم نیستند. تنها زمانی که وزیران دارایی G7 در جلسه به سر می برند، بازار انتظار دارد تغییرات بزرگی در بیانیه ایجاد شود. در سال 2000 ، بازار توجه ویژه ای به جلسه آینده داشت زیرا یک روز قبل از جلسه مداخله شدیدی در EURUSD صورت گرفت.

جلسه در سپتامبر 2003 نیز مهم بود زیرا کسری تجاری ایالات متحده در حال افزایش بود و به یک موضوع بزرگ تبدیل شد. در حالی که ژاپن و چین به شدت در ارزهای خود مداخله میکردند، EURUSD بار اصلی کاهش ارزش دلار را متحمل شد.

در نتیجه، به طور گسترده انتظار می رفت که وزرای دارایی G7 به طور کلی بیانیه ای صادر کنند که بسیار منتقد سیاستهای مداخله ژاپن و چین باشد. منتهی به جلسه، دلار آمریکا همانطور که در نمودار نشان داده شده بود، شروع به نزول کرده است.

در زمان اعلامیه، EURUSD 150 پیپ افزایش داشت. اگرچه این حرکت اولیه چندان قابل توجه نبود، اما بین سپتامبر 2003 و فوریه 2004 (که جلسه بعدی G7 بود)، دلار 8٪ بر اساس وزن تجاری ، 9٪ در برابر پوند انگلیس ، 11٪ در برابر یورو ، 7 % در برابر ین ، و 1.5٪ در برابر دلار کانادا کاهش یافت.

برای در نظر گرفتن درصد ها ، یک حرکت 11٪ معادل تقریباً 1100 پیپ است. بنابراین ، تأثیر طولانی مدت بسیار مهمتر از تأثیر فوری است زیرا این واقعه اهمیت خود را برای تغییر احساسات کلی در بازار دارد.

شکل زیر نمودار هفتگی EURUSD است که نحوه عملکرد جفت ارز را پس از نشست G7 در 22 سپتامبر 2003 نشان می دهد.

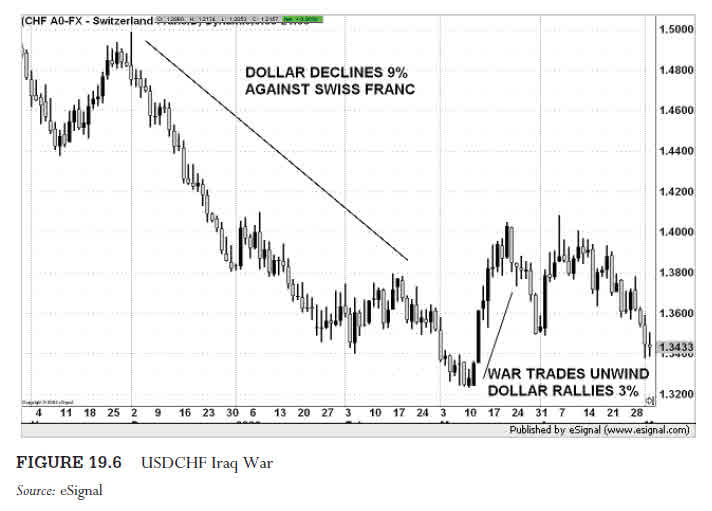

جنگ ایالات متحده علیه عراق

خطرات ژئوپلیتیکی مانند جنگ نیز میتواند تأثیر قابل توجهی در بازار ارز داشته باشد. شکل زیر نشان می دهد که در فاصله دسامبر 2002 و فوریه 2003 ، دلار در ماه های منتهی به جنگ 9 درصد در برابر فرانک سوئیس (USDCHF) کاهش یافت. دلار فروخته شد زیرا جنگ بین جامعه بین المللی اصلا محبوب نبود. فرانک سوئیس به دلیل بی طرفی سیاسی و وضعیت امن کشور یکی از ذینفعان اصلی بود.

بین فوریه و مارس ، معامله گران اعتقاد داشتند که جنگ اجتناب ناپذیر به یک پیروزی سریع و قاطع در ایالات متحده تبدیل خواهد شد، بنابراین آنها شروع به باز کردن معاملات جنگ کردند.

این در نهایت منجر به افزایش 3 درصدی در USDCHF شد زیرا سرمایه گذاران از موقعیت فروش دلار خود خارج شدند.

هر یک از این وقایع باعث تحرکات گسترده ای در بازار ارز شد. چنین رویدادهایی به وضوح مهم است که برای انواع معامله گران دنبال شود. همگام بودن با وقایع گسترده اقتصاد کلان میتواند به تجار کمک کند تا تصمیمات هوشمندانهتری بگیرند و از کمرنگ شدن عوامل بزرگی که ممکن است در پس زمینه ایجاد شود، جلوگیری کند. اقتصاددانان، تحلیل گران ارز و به طور کلی جامعه بین الملل ماه ها پیش در مورد بیشتر این رویدادها صحبت، بحث و پیش بینی میکنند.