مبانی استراتژی فاندامنتال شماره 4

مبانی استراتژی فاندامنتال شماره 4 – معامله بر اساس سیاستهای تسهیل کمی

تسهیل کمی و تأثیر آن بر فارکس

تسهیل کمی چنان موضوع مهمی است که شایسته توضیحات مفصل است که در بخش خاص خود آمده است. پس از بحران مالی جهانی بسیاری از کشورها دچار رکود اقتصادی شدند و در واکنش به آن بانک های مرکزی در سراسر جهان نرخ بهره را پایین آوردند تا پایین ترین سطح را ثبت کنند.

وقتی نرخها نمی توانستند پایین بیایند، مجبور به اقدامات بیسابقه ای شدند که قدرتمندترین آنها تسهیل کمی (QE) بود. بین سالهای 2007 و 2015 ، بانکهای ژاپن، فدرال رزرو، بانک انگلیس، بانک مرکزی اروپا و بانک ملی سوئد همه به QE متوسل شدند و تصمیم آنها بر مبنای تأثیر کوتاه مدت و هم بلند مدت بر ارزهای آنها داشت.

هدف از تسهیل کمی، پایین نگه داشتن بازده و غرق کردن بازار در نقدینگی فراوان است. برای این کار، یک بانک مرکزی با خرید دارایی های مالی مانند اوراق قرضه دولتی از بانک ها با استفاده از پول نقد، درآمد کسب می کند. این اساساً “پول جدید ایجاد میکند.” همچنین بازده را پایین نگه می دارد زیرا قیمت اوراق قرضه رابطه معکوس با بازده دارد و در دادن پول به بانکها، امید این است که وام دادن را تشویق کند و به نوبه خود منجر به فعالیت اقتصادی بیشتری شود. هیئت ژوری درباره میزان واقعی QE به این اقتصادها کمک کرده است، اما تأثیر آنها بر ارزها غیرقابل انکار است.

تسهیل کمی امریکا

پس از بحران مالی، اولین بانک مرکزی بزرگ که با تسهیل کمی پاسخ داد، بانک مرکزی ایالات متحده بود. در نوامبر 2008 ، بانک مرکزی برنامه خرید اوراق قرضه 600 میلیارد دلاری را آغاز کرد. این برنامه در ابتدا با بهبود اقتصاد موثر بود و باعث شد فدرال رزرو خرید موقت اوراق را متوقف کند. با این حال، اقتصاد هرگز شتاب بیشتری پیدا نکرد و به همین ترتیب، بانک مرکزی با دور دوم QE (با عنوان QE2) در نوامبر 2010 بازگشت. اندازه برنامه با دور اول مطابقت داشت. متأسفانه خرید اوراق قرضه بیشتری لازم بود و QE3 در سپتامبر 2012 راه اندازی شد. بر خلاف QE1 وQE2 ، QE3 یک برنامه پایان باز بود. بانک مرکزی اعلام کرد قصد دارد ماهانه 40 میلیارد دلار دارایی خریداری کند و در دسامبر 2012 این مبلغ به 85 میلیارد دلار در ماه افزایش یافت. این برنامه به مدت پنج سال به طول انجامید و خریدها سرانجام در اکتبر 2014 متوقف شدند. شکل زیر نشان میدهد که چگونه هر دور از تسهیل کمی بر EURUSD تأثیر میگذارد. همانطور که می بینید، هر دور باعث افزایش شدید EURUSD و ضعف در دلار آمریکا شد. در سال 2008، ماهی که QE1 اعلام شد، جفت ارز EURUSD ، 17 درصد رشد (تقویت یورو در برابر دلار) مواجه شد. با اعلامQE2 ، EURUSD بیش از 20 درصد تقویت کرد. QE3 هم منجر به روند صعودی مشابهی شد.

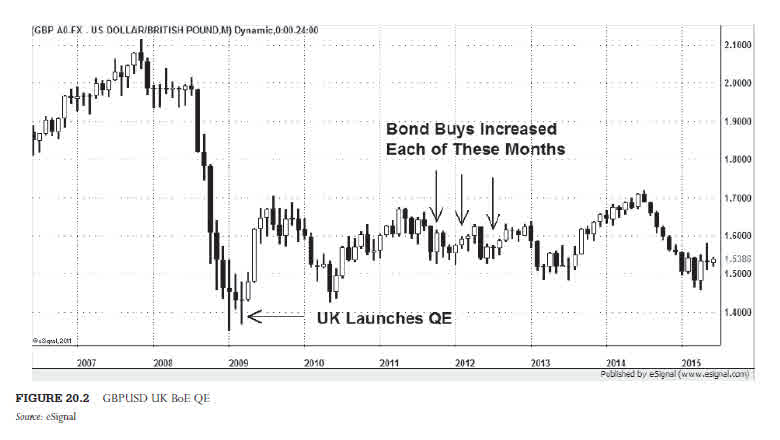

تسهیل کمی انگلستان

تسهیل کمی توسط بانک انگلستان در مارس 2009 آغاز شد. در آن زمان، BoE متعهد شد که 75 میلیارد پوند را برای یک دوره سه ماهه برای خرید داراییهای انگلیس هزینه کند، اما این برنامه ادامه داشت و بین مارس 2009 و ژانویه 2010 ، بانک مرکزی 200 میلیارد پوند خرج کرده بود در اکتبر 2011 ، رشد اقتصادی با رشد چشمگیر اقتصاد با رکود اقتصادی دو برابر آغاز شد. در پاسخ، سیاست گذاران به افزایش 75 میلیارد دیگر در برنامه QE رأی دادند. در فوریه 2012 ، بانک مرکزی 50 میلیارد دلار دیگر اضافه کرد و همین افزایش در جولای 2012 انجام شد و کل برنامه را به 375 میلیارد پوند رساند. شکل 20.2 نشان میدهد که GBPUSD چگونه به هر دور QE پاسخ میدهد. آنچه جالب است این است که استرلینگ در آستانه اعلامیه مارس 2009 به شدت سقوط کرد. بعد از آن کمتر شد اما در ماه های بعد دوباره برگشت. در سالهای 2011 ، 2012 و 2013 ، در ماهی که QE اعلام شده بود، استرلینگ تقویت شد. یک نکته مهم که باید بخاطر داشته باشید این است که فدرال رزرو در آن زمان نیز در حال خرید اوراق قرضه و گسترش برنامه QE خود بود، بنابراین این دو تا حدی یکدیگر را جبران کردند و واکنش GBPUSD را محدود کردند. از همه مهمتر، سرمایهگذاران هر دور BoE تسهیل کمی را برای ارز مثبت تفسیر کردند زیرا آنها امیدوار بودند که تلاشهای بانک مرکزی به چرخش اقتصاد کمک کند.

تسهیل کمی ژاپن

عبارت تسهیل کمی برای اولین بار در سال 2001 توسط بانک ژاپن استفاده شد. در آن زمان، آنها اعتقاد نداشتند که این برنامه موثر است اما پس از بحران مالی، آنها گفتند که برنامه خرید دارایی خود را بررسی میکنند. در اکتبر 2011، بانک ژاپن برنامه را به میزان 5 تریلیون ین افزایش داد که مبلغ کمی (تقریباً 66 میلیارد دلار) در مقایسه با مبالغ سرسامآور خرید سایر کشورها بود. سپس در آوریل 2013، آنها برنامه جسورانه و تهاجمی را برای خرید 60 تریلیون تا 70 تریلیون ین در سال به عنوان بخشی از سیاستهای اقتصادی نخست وزیر آبه اعلام کردند. این برنامه بعداً به 80 میلیارد ین در سال افزایش یافت. برخلاف سایر کشورها که در مورد کارآیی QE بحث شد، برنامه خرید اوراق قرضه ژاپن نقش زیادی در چرخش اقتصاد داشت. همچنین تأثیر بسزایی در ارز داشت. شکل زیر نشان میدهد که چگونه اولین برنامه در USDJPY بسیار کم جواب داد اما وقتی بانک ژاپن در اندازه بزرگ ظاهر شد، USDJPY با حرکتی که حتی بیشتر گسترش یافت، با سرعت و تهاجمی واکنش نشان داد.

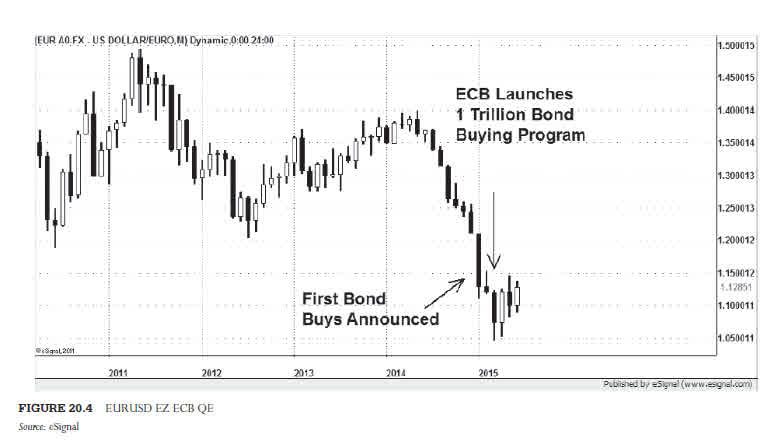

تسهیل کمی منطقه یورو

بانک مرکزی اروپا آخرین بانک مرکزی بزرگ بود که تسهیلات کمی را انجام داد. آنها برای مدت طولانی تمایلی به این کار نداشتند زیرا از نظر ساختاری منطقه یورو برای تسهیل کمی تنظیم نشده است. از آنجا که اوراق قرضه یورو وجود ندارد، برخی از منتقدان احساس کردند که با دستور بانک مرکزی مطابقت ندارد. با این وجود با رشد کند، تورم سرسختانه پایین و نرخ بهره در حال حاضر صفر مواجه شد، بانک مرکزی اروپا گزینه های بسیار کمی داشت. آنها ماه ها قبل از تصمیم واقعی، این گزینه را علناً مورد بحث قرار دادند و فرصت زیادی را برای تسهیل این حرکت به بازار دادند. در ژانویه 2015، بانک مرکزی اروپا اعلام کرد که آنها 60 میلیارد یورو در ماه برای خرید اوراق قرضه خصوصی و عمومی هزینه میکنند. در مارس 2015، رئیس بانک مرکزی اروپا، Draghi از یک برنامه تسهیل کمی سلطهجویانه 1 تریلیون یوروییی رونمایی کرد. همانطور که در نمودار زیر نشان داده شده است، هر دو اعلامیه تأثیر قابل توجهی بر ارز داشتند، اما EURUSD پس از اعلامیه دوم (اما تنها پس از سقوط 500 پیپ) به ثبات رسید زیرا سرمایه گذاران امیدوار بودند که برنامه تسهیل کمی بانک مرکزی به چرخش اقتصاد کمک کند.

در حالی که از اواسط سال 2015 هیچ برنامه تسهیل کمی اضافی پیش بینی نشده است، خنثی سازی این اقدامات بیسابقه در سالهای آینده باید به همان اندازه اعلامیه اولیه بر ارز تأثیر بگذارد که فرصتی را برای معامله گران فارکس فراهم کند.